Comprar empresas quebradas ou créditos podres para apostar em alguma recuperação de valor. Esse é o objetivo dos chamados fundos “abutres”. Um dos exemplos clássicos desse modelo especulativo em tempos neoliberais é o dos fundos NML Capital e Aurelius, que compraram em 2008 títulos da moratória da dívida argentina (de 2001) por um valor nominal de US$ 428 milhões. Na realidade, pagaram por esses papéis, considerados ‘lixo’ no mundo financeiro, muito menos do que isso, cerca de US$ 0,30 ou 0,40 para cada US$ 1 nominal do título, segundo divulgado pelo governo argentino. Depois, após impetrar ações na corte, os fundos abutres obtiveram pela via judicial o equivalente a 1600% do que investiram, em acordo chancelado pelo atual presidente Mauricio Macri.

No ano 2000, a empresa NML Capital processou o Peru e, quatro anos depois, o país andino foi obrigado a pagar quase US$ 56 milhões por títulos de sua dívida, que os abutres compraram por US$ 11,8 milhões.

Os fundos abutres são conhecidos como “hedgefunds” (fundos de cobertura), pois se caracterizam por comprar títulos de dívida desvalorizados no mercado secundário, a um preço muito mais baixo que o do seu valor real. Na maioria dos casos fogem de acordos para reestruturação com o Estado endividado e, por fim, exigem pela via judicial, incluindo embargos e outras penalidades, o pagamento total da dívida, o que pode implicar na soma do valor nominal mais juros e eventuais multas, como aconteceu com esses países sul-americanos.

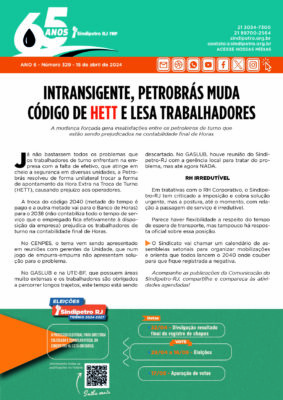

Petrobrás, a bola da vez

Mas além de nações que tentam renegociar suas dívidas, como Argentina e Peru, os chamados fundos abutres também compram ações de empresas que tenham capital aberto, em bolsas internacionais, em queda brutal e que estejam em situação de descrédito perante a opinião pública. O maior exemplo disso foi o que aconteceu com a Petrobrás após as denúncias de falsificação contábil e investigações sobre corrupção publicizadas na Operação Lava-Jato. Diante do quadro, a empresa divulgou recentemente a celebração de um acordo para o pagamento de US$ 2,95 bi a investidores de Wall Street detentores de papéis da petroleira brasileira que impetraram ações na corte de Nova York e que alegaram ter prejuízos por conta das denúncias.

Em 6 de janeiro de 2015, a agência de notícias espanhola EFE publicava em seu site que o então ministro da Fazenda da Argentina no governo de Cristina Kirchiner, Axel Kicillof, denunciava um “ataque simultâneo” dos fundos abutres contra determinados “processos políticos” da região, citando o litígio pela dívida argentina e o processo contra a Petrobrás.

Na ocasião, Kicillof disse que o fundo Aurelius, como proprietário de bônus emitidos pela Petrobrás, “pediu a ‘aceleração’ dos bônus (sua amortização adiantada, com juros), o que equivale a levar a ‘default’ a companhia petrolífera brasileira”.

“Vemos como os mesmos atores, Aurelius concretamente, aparecem atacando o Brasil. Esaes episódios vão ficar nos anais de como se desenvolve uma guerra sem armas, no terreno judicial e com objetivos políticos”, disse Kicillof ao jornal argentino ‘Página/12’.

Em resposta, o fundo Aurelius negava estar por detrás do processo contra Petrobrás nos EUA.

O Fundo Aurelius

Em 26 de janeiro do mesmo ano, em nota enviada ao jornal o Globo, Mark Brodsky, presidente do Aurelius, mudava o discurso ao dizer que a estatal brasileira não estava seguindo as regras do International Accounting Standards Board (IASB, uma organização que determina normas internacionais de contabilidade). Segundo Mark, a emissão de títulos (bonds) nos EUA exige que os balanços divulgados pelas empresas estejam de acordo com as regras contábeis internacionais. Para o fundo abutre, um dos detentores de títulos da dívida da Argentina, a Petrobrás estava em situação de calote.

Em 3 de janeiro de 2018, em nota à imprensa, a direção da Petrobrás, presidida por Pedro Parente, divulgava que um acordo previa o pagamento de US$ 2,95 bilhões de dólares em três vezes, antes do julgamento da contestação.

A ação coletiva contra a Petrobrás foi proposta em 2014 por um escritório de advocacia americano em nome de investidores, entre eles o fundo Aurelius, que compraram bônus da empresa na bolsa de valores de Wall Street, entre 2010 e 2014. O escritório Wolf Popper LLP, em associação com o escritório brasileiro Almeida Advogados, do Rio de Janeiro, acusou a estatal de enganar investidores com informações falsas e ocultação do esquema de corrupção descoberto pela Operação Lava-Jato.

Escritório de advocacia brasileiro

O dono do escritório especialista em Direito Corporativo Almeida Associados, André Almeida, se gaba em site do acordo que beneficia os fundos abutres.

“Me recordo da reticência do mundo jurídico quando, em 5 de dezembro de 2014, propus a Class Action, que agora acaba de virar o maior acordo já pago por uma empresa brasileira.Tal valor será dividido a todos os acionistas estrangeiros da Petrobrás, indenizando-os pelas perdas do valor de suas respectivas ações em virtude das falhas das estruturas de controle e governança corporativa da Petrobrás” – publicou André Almeida em 3 de janeiro.

Ainda não satisfeito, no Brasil o Almeida Advogados, representando a AIDMIN (Associação dos Investidores Minoritários), move uma Ação Civil Pública perante a Justiça Estadual de SP, requerendo que a Petrobrás estenda aos acionistas brasileiros os mesmos termos do acordo a ser pago aos estrangeiros.

Snowden tinha razão

Quem assistiu ao filme ‘Snowden’, dirigido pelo cineasta Oliver Stone, deve se lembrar bem de como Edward Snowden, consultor e analista de sistema da CIA e da NSA, abriu o jogo no ano de 2013, ao jornal inglês The Guardian e ao Wikileaks, sobre a existência de escutas plantadas na comunicação de líderes de Estado, políticos e empresas como a Petrobrás, e que a partir disso esse material obtido serviria de subsídio para implementação dos processos judiciais em cortes internacionais que contaram com amplo suporte da mídia na consolidação da narrativa de empresas desonestas e incapazes de desenvolver uma política de Compliance que atendesse aos interesses do mercado.

Um novo tipo de guerra de anexação

Em 2014, o analista político argentino Adrian Salbuchi escrevia para o site do canal RT em Espanhol “Uma nova estratégia de troca da elite global”. No artigo, o analista sustentava que o território, no passado, era capturado por poderio militar, e que hoje isso é feito através da dívida. Segundo a tese de Salbuchi, o objetivo é levar os países a uma corte internacional de falências cujas decisões teriam força de lei por todo o mundo. A corte poderia fazer então com países exatamente o que as cortes americanas de falência fazem com os negócios: vender seus bens, incluindo bens imobiliários.

Ainda segundo o analista, os territórios poderiam ser adquiridos como espólios da falência sem que qualquer tiro fosse disparado. Financiadores globais e megacorporações estão cada vez mais substituindo governos no cenário mundial. Uma corte internacional de falência seria mais uma instituição a oferecer legalidade à pilhagem e permitiria que os credores forçassem uma nação à falência, onde seus territórios seriam involuntariamente vendidos da mesma maneira que os bens de corporações falidas.